Графики Радуга

Цвет - мощное оружие трейдера, желающего следовать тренду рынка. Графики “Радуга” позволяют легко осуществлять это и являются чутким индикатором основных тенденций на ранних этапах рыночных изменений.

Что представляют собой радужные графики? Это всего-навсего набор кривых, полученных в результате повторяющегося сглаживания рыночных данных. При построении разноцветной радуги кривых на одном графике - к примеру, на графике цены закрытия или среднего значения ценового диапазона - образуется спектр криволинейных трендов, напоминающий настоящую радугу. Как только все кривые выведены на график, остается только наблюдать за ними. Выбрав определенный масштаб времени, можно составлять варианты управления торговыми позициями, лишь отслеживая то, как соотносятся между собой цены и радужные кривые. На основе согласования трендов, обозначенных радужными кривыми, создан Осциллятор Радуга (RainbowOscillator) и Осциллятор следования за трендом (Trend-FollowOscillator) - хорошие помощники в деле успешной торговли.

Теперь возникает вопрос: "А найдем ли мы удачу, скользя вдоль радуги? " "Кто знает?" - ответите вы, наученные горьким опытом поиска рыночных кладов. Давайте разберемся с возможностями нового индикатора. А потому подробно исследуем, какую помощь может оказать трейдеру в поисках вожделенного успеха техника "радуги", основывающаяся на отслеживании импульса и следовании за трендом.

"Следовать за трендом" - чрезвычайно популярное правило. Его не минует ни одно простейшее руководство по инвестициям и техническому анализу. Если бы мир был совершенен, то нас окружали бы лишь гладкие формы и идеальные фигуры, и мы без труда могли бы определять направление ценового движения. Затем нам оставалось бы только открыть торговую позицию и удерживать ее до тех пор, пока условия на рынке не изменятся. В основании такой стратегии поведения лежит вполне определенный тезис: цены имеют импульс и инерцию, в силу чего они будут продолжать движение в одном направлении до той поры, пока какой-нибудь внешний фактор в корне не изменит ситуацию.

Однако в реальном мире все изменчиво, прерывисто, а зачастую и просто непредсказуемо. Цены никак не могут постоянно следовать одним и тем же путем. Рынки слишком чувствительны, чтобы вести себя строго рационально. Стоит лишь возникнуть иллюзии предсказуемости, как она тут же развеивается самим рынком. Вместе с тем, подход следования за трендом отличает одно характерное и крайне позитивное обстоятельство: достаточно выявить определенный тренд и затем просто придерживаться этого тренда в торговле до тех пор, пока условия на рынке не изменятся. Тем не менее успешно реализовать такое поведение не так уж и просто. Причин тому несколько

Во-первых, что мы понимаем под термином "тренд"? Для наших целей достаточно определения тренда просто как "тенденции развития ценового ряда статистических данных, последовательно формирующихся во времени". Индикаторы тенденции, возникающие в результате соединения линиями максимумов и минимумов, возможно, являются наиболее важными средствами определения тенденции. Чтобы выявить тенденцию, помимо всего прочего, необходимо иметь график, острый и проницательный глаз, линейку и карандаш - либо программу технического анализа, позволяющего выполнить все необходимые действия. Все это можно произвести и на бумаге, и при помощи электронных средств. Обычно такие процедуры без проблем проводятся посредством инструментов, встроенных в минимально оснащенный аналитический пакет.

Другой способ свойствен подходам, использующим статистический анализ, и состоит он в выяснении местоположения и направления прямой линии, построенной на основании обработки данных по методу наименьших квадратов. Наклон показывает направление и силу тренда. Иные методы основаны на использовании различных типов средних значений. Расчет здесь делается на то, что таким образом удастся исключить помехи. С этой целью задействуются функции, обеспечивающие сглаживание данных. В зыбком море волатильности тренд является единственным способом определить хоть какое-то направление, которое, как принято считать, формируется предшествующим поведением данных во времени.

К сожалению, реализовать идею следования за трендом возможно лишь после того, как тренд будет идентифицирован, а цены начнут свое поступательное движение. В результате возникает задержка. В лучшем случае часть движения уже упущена, а в худшем - цены очень скоро развернутся. Причем развернутся как раз в тот момент, когда тренд в конце концов станет фактом, очевидным для всех. И почти все трейдеры мучаются старыми, как сам рынок, вопросами: "Будет ли тренд продолжаться? Как долго это будет длиться? Не преувеличено ли его значение? Не собирается ли он развернуться?" Даже на часть подобных вопросов ответить отнюдь не просто. Остается только одно: найти подход достаточно гибкий и способный легко приспособиться к текущим обстоятельствам. Об этих качествах обычно свидетельствуют результаты тестирования торговой системы на исторических данных.

Проникновение вглубь

Идентификация предполагает отделения значимых сигналов от помех. Было ли последнее ценовое движение бессмысленным или же оно знаменовало собой начало нового тренда? Ответ зависит от взглядов трейдера на рынок. Для долгосрочного трейдера тренд обычно характеризуется усредненной величиной всех тенденций, существовавших за год, а возможно, и за более длительный промежуток времени. При этом краткосрочный тренд может длиться несколько дней, часов и даже минут. Дэйтрейдерами тренд воспринимается в границах нескольких секунд, а особо импульсивные из них оценивают его в пределах одного тика. Таким образом, выбор наиболее подходящего интервала времени напрямую зависит от торгового стиля и ритма действий трейдера. Определенным влиянием обладает и характер ценной бумаги или фьючерса. Для долгосрочного торговца внутридневные колебания - это чистой воды помехи, в то время как краткосрочный трейдер усматривает в них сигналы к торговле.

Для выделения сигнала и устранения помех необходим какой-то способ усреднения или усиления, чтобы иметь возможность отфильтровать влияние ритмов, которые определяются большей частотой и связаны с более краткими временными периодами. Кроме того, выделить преобладающий тренд позволяет обращение к временному масштабу, превосходящему торговый период. Иными словами, необходим некоторый способ создания пусковых, или торговых, сигналов. В качестве фильтра обычно задействуют какой-либо индикатор или даже несколько индикаторов, упорядочивающих процесс генерации сигналов.

К применению средних значений часто прибегают при выполнении задачи, связанной с идентификацией тренда. Средние значения, в особенности простые скользящие средние (МА) и экспоненциальные скользящие средние (ЕМА), представляют собой два весьма распространенных метода усреднения. Эти средние величины одновременно сочетают в себе два важных свойства: обеспечивают фильтрацию данных и способствуют созданию торговых сигналов. Если текущие цены превышают средние значения, то это значит, что котировки изменились в сторону роста по сравнению с ситуацией в период усреднения. В этих обстоятельствах тренд не обязательно развивается, но направлен он тем не менее вверх. Когда текущие цены ниже среднего значения, то это значит, что они движутся вниз. Пересечения ценовой кривой и скользящей средней могут сигнализировать об изменении в направлении тренда. Правда, не все такие сигналы оказываются истинными.

Средние значения во множественном числе представляют собой отфильтрованные сигналы. Они в то же время чище средних в единичном количестве, что часто позволяет избежать убытков из-за ложных движений рынка. Наглядный тому пример представляет собой такой популярный инструмент анализа, как схождение/расхождение скользящих средних (MACD). Этот индикатор проводит сравнение двух значений ЕМА, определяя, находятся ли они относительно друг друга в состоянии расхождения или схождения. Другие методы используют множественные средние значения, объединенные в один осциллятор, - такой как KST Мартина Принга. И, наконец, индикатор TRIX рассматривает три средних значения: (1) ЕМА от закрытия, (2) ЕМА, вычисленное от первого ЕМА и (3) ЕМА от второго ЕМА. Общей чертой всех этих индикаторов является то, что они фильтруют помехи и способны на раннее, но достаточно надежное распознавание тренда.

Здесь возникает вопрос: "Почему надо использовать два или три средних значения?" Как насчет четырех, а то и пяти, шести или даже десяти средних значений? Предположим, что рыночные данные могут последовательно сглаживаться. При неоднократном применении относительно малого усреднения это способно обеспечить достижение серьезного эффекта. Теперь, если реализовать эту идею в графическом виде с помощью какого-либо пакета технического анализа, можно получить не только набор кривых, но и понаблюдать за процессом преобразования данных, а также проследить взаимосвязь эволюции кривых с поведением цены.

Повторение процедуры сглаживания с последующим сохранением результатов каждого этапа создает спектр трендов, каждый из которых связан с определенным временным периодом. Таким образом, фактически можно наблюдать множественные временные ряды, которые все вместе, так сказать, "коллективно", при различной окраске каждой кривой имеют вид радуги. Достаточно лишь бросить взгляд на график, в котором использован этот прием, чтобы тут же определить, каковы тренды различных временных масштабов и что, собственно, происходит с ценой - имеем мы сейчас дело с тенденцией либо с боковым трендом, с ростом либо падением волатильности. Ранние предупреждения об изменении в тренде, равно как и подтверждения самого изменения, возникают в этом случае скорее на градуированной основе, нежели в результате выявления отчетливо выраженных пороговых величин. Согласованность в направлении спектра трендов - это тоже серьезный индикатор следования за трендом.

Рекурсивное сглаживание

Сглаживание не более сложная процедура, чем усреднение. Для временных рядов среднее значение каждой пары результатов лежит вблизи точки, которую характеризуют как очень сильно сглаженную. Причем находят ее с наименьшими трудностями. Гладкая кривая часто дает лучшее представление, нежели исходные данные, на основе которых она, собственно, была получена. Но стоит ли останавливаться лишь на первом шаге - на первой процедуре сглаживания?

Снова усреднив значения, можно получить еще более гладкую кривую. Это действие можно повторять снова и снова, получая каждый раз новую версию сглаженных значений. Повторяющееся применение одной и той же формулы является рекурсивным процессом, а сама формула - возвращаемой последовательностью. Только что описанный подход представляет собой так называемое рекурсивное сглаживание. Каждая сглаженная кривая ссылается на предыдущую серию данных, выступая одновременно в роли фильтра для менее гладкой кривой. Этот процесс может проводиться практически до бесконечности. Но даже малая толика здравого смысла всегда Вам подскажет, где пролегает граница элементарной практичности, за которой происходит непрестанное снижение эффективности. Процедуры усреднения и сглаживания двух результатов обработки данных графически представлены на Рисунке1. Для последовательности данных с типичной изменчивостью усреднение двух результатов есть просто средняя точка между каждым из результатов. При желании этот процесс может быть проделан как вручную, так и с использованием компьютерных программ. Линейное соединение полученных средних точек образует более гладкую кривую, нежели кривая исходных данных. На практике усредненные значения не приписывают к средней точке каждого периода, а считают соответствующими более позднему времени, сдвигая тем самым вправо на половину периода.

Рисунок 1. Результаты двухпериодного сглаживания данных. Усредненные значения расположены в середине линии, соединяющей каждую пару результатов обрабатываемых данных.

Таким образом, отставание скользящих средних от исходных данных - это факт, который надо просто принимать во внимание. Шаг задержки определяется величиной, равной половине периода усреднения. Усреднение, примененное к предыдущим усредненным результатам, ведет к получению еще более гладкой кривой, которая все далее уводит нас в прошлое, предоставляя материал для анализа более долгосрочных тенденций. Данные при этом сглаживаются, многие показатели ценовых изменений рассеиваются, а пики и впадины рынка просто уравниваются.

Здесь представлены формулы для такого сглаживания. Расчеты начинаются с обработки цен закрытия (С1) и пробегают все значения "i" от 1 до "N" (количество обработанных данных). Самое первое среднее значение AVE1 для i=2 является простым средним между данным закрытием (для i=2) и предыдущим (i=1=2-1). Второе среднее значение AVE2 рассчитывается на основании сведений относительно AVE1. AVE3 опять-таки использует предыдущие значения, то есть - AVE2 и т. д.. В принципе, процесс подобных расчетов может быть сколь угодно долгим, но мы прерываем его здесь на значении 10 (i=11), так как дальнейшие расчеты представляются нам не вполне практичными.

Эти формулировки легко применимы при использовании электронных таблиц либо иных программ, позволяющих производить указанные действия. Вычисления можно также производить напрямую, не прибегая к предварительным расчетам, но это приведет к необходимости задействовать более сложные формулы, что, в свою очередь, далеко не всегда практично. Например, расчеты могут выглядеть так:

Несмотря на относительную простоту предлагаемого подхода, эти формулы позволяют проникнуть в суть процесса многократного повторения действий, связанных с усреднением и взвешиванием. Обратите внимание на то, что крайние точки имеют относительно низкий вес, в то время как исходные данные, расположенные ближе к центру, оказываются более влиятельными. Это сокращает чувствительность к неожиданным изменениям, которые происходят в ближней временной зоне. Одновременно снижается влияние чрезмерно устаревших данных. Время запаздывания соответствует максимальному весу, который вносят данные, находящиеся в середине исследуемого интервала.

Благодаря прогрессирующему сглаживанию и росту запаздывания полученные таким образом кривые могут быть отображены все вместе. При этом некоторые из рядов окажутся отчасти либо полностью покрыты другими. Таким образом, сглаженные и отстроенные все вместе на одном графике кривые позволят проанализировать одновременно различные временные периоды. Если изобразить эти кривые в одном цвете, то в хитроумном переплетении линий трудно будет что-либо понять. Совсем иная картина возникает при использовании разных красок: каждая линия становится легко различимой.

Идентификация тренда требует отделения многозначащих сигналов от помех. Что означало последнее изменение - бессмысленный всплеск или начало нового тренда? Очень часто ответ зависит от взглядов трейдера на рынок.

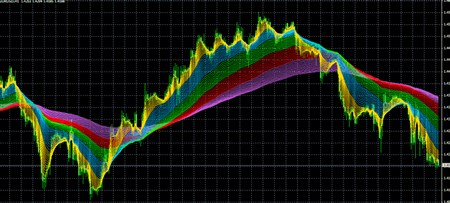

Цветовое изображение такого построения выглядит как развивающееся во времени изменение спектрального цвета. Пример такого рода представлен на Рисунке 2. Здесь показан дневной график S&PDepos.Recpts (SPY). Когда тренд развивается вверх, то самые "свежие" результаты сглаживания находятся ближе всего к исходным ценам (красная линия расположена вверху), а самая сглаженная кривая (фиолетовая) - на самом большом удалении (внизу). Когда тренд направлен вниз, то за ним следуют средние значения. Это наглядно иллюстрируется пересечением последовательно во времени всех сглаженных кривых с красной линией внизу и фиолетовой сверху. Движения цен "от радуги" ведут к увеличению ее ширины, в то время как приближение "к радуге" сужает ее, что является сигналом созревания потенциального разворота рынка. Если происходящие изменения невелики, то попытка пересечения может оказаться неудачной и тренд не поменяет своего направления. Глубина проникновения в радугу цен, представленных как в виде линейчатого графика, так и бара, может помочь в измерении силы движения.

Рисунок 2. График Радуги. Рекурсивное сглаживание применено к дневным данным S&PDepos.Recpts (SPY), и каждая средняя изображена на графике.

Рисунок 3. Фрагмент дневного графика SPY, представленного на рисунке 2. Ближний ракурс.

Рисунок 4. Вид Радуги при использовании линейного графика по дневным ценам закрытия, SPY.

Свойства всех этих сведенных воедино кривых характеризуют направленность тренда, его силу и характер. Эти черты объединены в индикаторе слежения за трендом (trend-followindicator), радужном осцилляторе (rainbowoscillator -RO) и следящем поясе, который измеряет частотную полосу (bandwidth)