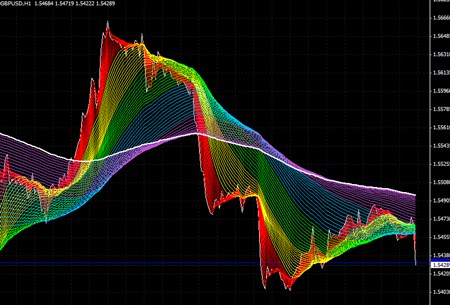

Графики Радуга - продолжение

Осциллятор Радуга

Полоса частот определяется на основе данных по средним значениям и является нормализованным диапазоном средних значений за определенный период времени. Диапазон средних частот (RANGEA) выясняется по минимумам и максимумам, достигнутым средними значениями на исследуемом промежутке времени (для текущей даты i, которая здесь опущена):

RANGEA=(Max AVE1,AVE2,...,AVE10)-(Min AVE1,AVE2,...,AVE10)

RANGEA нормализуется диапазоном по ценам закрытия (RANGEC) за оцениваемый период данных. Десять средних значений соотносятся с десятью результатами обработки данных:

RANGEA=Max (Cj)-Min (Cj) для J=от i до i-10

Полоса частот радуги (RB), выраженная в процентах:

Так как средние значения выводятся непосредственно из данных, то RANGEA<=RANGEC, а значения RB находятся между нулем и 100%.

Усредненные значения при возникновении узкой полосы выявляют свое стремление со временем сойтись. А широкая полоса свидетельствует о том, что прежде усредненные значения расходятся. Сужающаяся полоса соответствует сжимающемуся рынку, а расширяющаяся - увеличению диапазона рыночных колебаний. Ситуация сужения, как правило, означает либо медленный характер возникшего движения, либо же паузу, своеобразную передышку. При расширении движение идет полным ходом, а движущая сила растет. Ранние признаки расширения являются сигналами к действию. Когда по достижении минимального значения полоса начинает расширяться, мы имеем дело с обстоятельством, наиболее значимым для определения направления рыночного движения.

Не менее характерна ситуация, при которой в преддверии активного движения полоса частот становится очень узкой, а все средние значения объединяются в действительно важную и существенную величину. Эта модель гармонического схождения была известна еще до того, как создали метод многочисленных средних, реализованных в "радуге". Нет никакого сомнения в том, что существуют и некие иные причины значимости подобных состояний и тех показателей, в которых происходит скопление средних. Но для целей анализа важно лишь одно: рынок просто находится в ожидании.

При сравнении текущей цены закрытия (С) со средним значением от средних величин возникает возможность определить относительное местоположение закрытия и следящих полос, что создает радужный осциллятор (RO). Ниже представлен алгоритм расчета (нижний индекс "i" пропущен):

RO располагается между –100% и +100%. Сочетание частотной полосы с выявленной величиной соотношения цен закрытия и следящих полос способствует увеличению изменений при расширении рынка и их ослаблению в момент рыночного сужения или движения по инерции.

Размещение радужного осциллятора (RO) и частотной полосы (bandwidth) вместе на одном графике иллюстрирует их развитие в обоих направлениях, а также сам процесс сужения/расширения. Аналитический подход здесь базируется на том, что изображаются +RB как верхняя полоса радуги (URB), и - RB как ее нижняя полоса (LRB).

Эти полосы не суть полосы в обычном смысле слова. Они применяются к осциллятору вместо цен. RO всегда находится внутри - ниже URB и выше LRB.

Рисунок 5. Радужный график, Осциллятор Радуга, верхние и нижние полосы на дневном графике РАО "ЕЭС России".

На рисунке 5 одновременно изображены радужный график, осциллятор, верхние и нижние полосы радуги. Этот пример, зафиксировавший дневные данные акции РАО "ЕЭС России", включает в себя подъем и спад, которые имеют в своем составе более мелкие циклы. Обозначенные здесь ступени и развороты обычно сопровождаются локальными минимумами в частотной полосе. Следя за RO, URB и LRB, легко определить направление и состояние рынка. RO позволяет отслеживать движения, продолжающиеся по меньшей мере несколько дней. Краткосрочные внезапные движения ведут к быстрым изменениям в полосе частот, резко увеличивая их значения в абсолютном выражении. Часто это служит сигналом созревания чрезмерно пресыщенной кондиции либо окончания движения.

Практические аспекты

Наиболее важным, естественно, является вопрос о практической применимости радуги, то есть набора скользящих средних. Здесь же стоит задуматься и о вспомогательных индикаторах: об Осцилляторе Радуга и полосах. Как торговать с помощью всех этих инструментов исследований, можно понять, обратившись, скажем, к программе технического анализа MetaStock, где представлены все вышеуказанные индикаторы. У нас уже была возможность в этом убедиться.

Радуга, являясь, по сути, цветовым индикатором, призвана помочь трейдеру в принятии решений, поскольку в определенной степени она "скрывает" от него происходящее на рынке. Фактически торговец может наблюдать только за тем, в какую сторону происходит развитие ценовых баров. Пока существует тренд вверх, сложно увидеть хотя бы краешек основания какого-либо бара, в то время как вершины ценовых баров то и дело зашкаливают за радугу. При нисходящем тренде ситуация повторяется с точностью до наоборот: основания баров постоянно опускаются ниже радуги, а вершины бывает заметить крайне трудно.

Динамично развивающийся тренд почти безукоризненно придерживается всех этих правил. Любое замедление или задержка в темпах его развития почти немедленно приводит к появлению выступающего бара по другую, не выделявшуюся прежде сторону радуги. Обычно перед этим происходит чрезмерно сильный "выброс" цен. Например, перед коррекцией вниз почти всегда мы обнаруживаем резкий подъем к пику, и наоборот: после интенсивного выброса ниже радуги можно ожидать возврата цен в ее "тело", а то и скачка еще выше.

Отчасти привлекательность радуги объясняется и психологическими причинами. Цвет всегда лучше и эффективнее воспринимается глазом, чем многие иные замысловатые индикаторы. Кроме того, естественная цветовая гамма во многих случаях снимает стрессовое состояние, высвобождая скрытые резервы мозга. Мозг начинает в большей степени мыслить образами, а это лучший способ достичь успеха на рынке. Радуга, помогая вам мыслить ассоциативно, дает возможность лучше реализовать потенциал вашего биологического компьютера, в основе которого – не перебор числовых значений, а поиск аналогий, необходимых для принятия “правильного” решения. Если вы не этому верите, то почему тогда раскрашиваете индикаторы и бары в разные цвета? Те, кто достиг в этом искусстве серьезного прогресса, приобретают способность принимать решения, основываясь лишь на индикаторе либо даже на одном его цвете, на определенной цветовой гамме. Подумайте, как здорово, если вы можете с полным правом сказать: "Эй, мне не нужно вообще смотреть на цены, мне достаточно просто видеть радугу!" Кстати, японские свечи тоже анализируются именно так - через выявление цветовых соединений, а вовсе не за счет контрастности.

Мучительный вопрос для любого трейдера - как определить тот момент, когда цены развернутся, а тренд изменит свое направление? Радуга даже без привлечения иных индикаторов предоставляет достаточно информации на этот счет. Как только рынок намеревается поменять вектор развития, ширина радуги немедленно начинает уменьшаться. Если все завершается лишь легким испугом - небольшим сжатием радужной ленты, - можно быть уверенным в том, что тренд будет продолжен. Но как только линии начинают проникать внутрь радуги, пытаясь ее "перевернуть", следует сразу же насторожиться: тренд может сменить направление. Глубина и число проникших средних линий в тело радуги поперек иных кривых - это неплохая подсказка истинных намерений рынка. Дополнительные симптомы проявляются в проникновении вершин и оснований ценовых баров одновременно за пределы обоих краев радуги. На Рисунке 6 все это представлено вполне наглядно.

Рисунок 6. Радужный график, Осциллятор Радуга, верхние и нижние полосы (каждая в отдельном окне) на дневном графике CompaqComputer (CPQ). В точках 1 и 2 сближение верхней (синяя) и нижней (красная) полос, незначительное отклонение Осциллятора Радуга от нуля, а также сужение Радуги и проникновение баров по обе стороны Радуги привело к развороту рынка и началу тренда. В точке т3, несмотря на благоприятное поведение радуги, осциллятор слишком велик, верхняя полоса слишком приподнята (нижняя - опущена), что ставит под сомнение истинность поворота цен. В дальнейшем это получило подтверждение. В области 4 верхние и нижние полосы находятся в благоприятной для развития тренда зоне, осциллятор не опускается слишком низко, бары устойчиво показывают "хвосты" ниже радуги, что предопределяет устойчивый тренд.

Насколько эффективными могут оказаться Осциллятор Радуга и следящие полосы? Все зависит от того, насколько внимателен технический аналитик. Общее правило для Осциллятора Радуги состоит в том, что при растущем тренде его значения превышают ноль. Когда цены находятся в нисходящем тренде, он опускается ниже нуля. При этом снижение осциллятора не обязательно означает ослабление тренда или разворачивание цен. Скорее это значит, что темпы его развития несколько снижаются. А поскольку медленные тренды, как всем известно, могут длиться очень долго, наша идея получает дополнительное подтверждение.

Частотные полосы в графическом исполнении иллюстрируют одно и то же реальное явление, но - в зеркальном отображении. Разница состоит только в том, что верхняя полоса радуги (URB) демонстрирует положительные значения, а нижняя полоса (LRB) - отрицательные. Во всяком случае, MetaStock все именно так и представляет. Следовательно, можно использовать только одну частотную полосу. Если приглядеться к верхней полосе, можно сделать вывод, что при ее нахождении в диапазоне от 30 до 60 перспективы развития тренда наиболее благоприятны.

Рисунок 7. Радужный график, Осциллятор Радуга и верхняя полоса на дневном графике CompaqComputer (CPQ). В точке 1 влияние высокого значения верхней полосы и благоприятного поведения радуги для движения тренда вниз разрушает равномерно растущий Осциллятор Радуга (3-4 дня подряд тенденции осциллятора могут сигнализировать о возможном завершении тренда). Точки 2, 3 и 4 свидетельствуют о хороших условиях для покупки: радуга сжимается, осциллятор близок к нулю, а верхняя полоса находится крайне низко. Область 5 показывает устойчивый боковой тренд, который подтверждает верхняя полоса, колеблющаяся между 30 и 60 без резких выбросов вверх и вниз. Выходы ценовых баров за пределы радуги на слишком большие величины не подтверждаются всплесками осциллятора и полосы, что свидетельствует о нежелании рынка двигаться в восходящем либо нисходящем тренде.

Помимо подсказки такого рода, частотные полосы дают определенную пищу для размышлений и при определении поворотных моментов. Если верхняя полоса находится высоко, то шансов на действительный разворот вверх после периода падения совсем немного. И, напротив, при ее расположении в нижней части следует готовиться к покупке и закрытию коротких позиций. Соответственно, когда верхняя полоса устремляется вверх и Радуга дает основания предполагать грядущий разворот, можно без особых сомнений закрывать длинные позиции и искать подходящий момент для совершения коротких продаж.

Заключение

Итак, исследование Радуги, то есть комбинации скользящих средних, и созданных на ее основе индикаторов позволяет кратко подвести некоторые итоги. Радуга, как набор связанных между собой сглаженных кривых, вычисленных на основании ценовых данных, представляет собой согласованную комбинацию – цветовой аккорд, который позволяет достаточно точно и адекватно понимать рыночную ситуацию. С ее помощью мы можем ответить на вопрос, что сейчас происходит - развитие тренда либо изменение в направлении ценового движения. Радужные кривые, развернутые в цветовую гамму в соответствии с общеизвестной формулой: "Каждый Охотник Желает Знать, Где Сидит Фазан", - позволяют трейдерам торговать, даже не обращаясь к ценовым графикам. Благодаря радужному осциллятору мы можем понять, когда изменяется тренд и какой момент развития наблюдается в настоящий момент. При восходящем тренде показания осциллятора положительны, а при тренде нисходящем они характеризуются отрицательными величинами. Переход из положительной области в отрицательную - как и обратный - свидетельствует о попытке рынка изменить направление. Если это подтверждается и поведением Радуги, мы можем столкнуться с коррекцией отнюдь не краткосрочного порядка.

Частотные полосы позволяют извлечь и еще кое-какую информацию, которая дополняет осциллятор и радужные линии. Достаточно использовать только одну полосу Радуги, поскольку вторая ее зеркально отображает. Так, если верхняя полоса радуги находится между 30 и 60, то перспективы дальнейшего пребывания в позиции вполне обнадеживающие - вероятность продолжения тренда крайне высока. Действительно серьезные повороты рынка возможны, когда верхняя полоса радуги находится, во-первых, внизу при развороте вверх по окончании процесса рыночного снижения, и, во-вторых, вверху - для поворота вниз. Представленные здесь подходы достаточно универсальны - по крайней мере, настолько, насколько все рынки представляют собой структуры одного типа, в чем мало кто сомневается. Насколько эффективно могут быть использованы описанные индикаторы? Ответа на этот вопрос, пожалуй, не существует. С уверенностью мы можем сказать лишь одно: трейдеры, использующие представленные в этой статье индикаторы, мало обеспокоены поисками "золотой чаши", потому что они знают, где она находится - на другом конце Радуги!

Василий Рубанов