Практикум трейдера - Дивергенция

Термины «дивергенция» и «конвергенция» пришли к нам из латыни и широко используются в научных кругах. В переводе с английского divergence – расхождение, convergence – схождение. В техническом анализе эти слова могут употребляться в разных смыслах, поэтому в разговоре иногда приходится выяснять, что трейдер имеет в виду.

В названии индикатора MACD (Movingaverageconvergence/divergence, или по-русски Схождение/расхождение скользящих средних) подразумевается, что два скользящих средних с разными периодами, например, ЕМА(10) и ЕМА(5), могут либо удаляться друг от друга (дивергенция), либо сближаться (конвергенция). Пересечение скользящих средних, то есть полное сближение, может служить сигналом об окончании предшествующего движения цены. В этот момент MACD=0.

Однако чаще в техническом анализе под дивергенцией понимают разнонаправленность движений на графике цены и графике индикатора. Например, цена всё ещё растёт, а индикатор замер на месте или уже начал двигаться вниз. Такое расхождение движений часто воспринимают как сигнал о возможном развороте на графике цены. Большим плюсом в таком сигнале является то, что он оказывается опережающим.

Сигналы же от самих индикаторов, как правило, появляются с запаздыванием. Можно следить и за дивергенцией двух индикаторов: расхождение в их движениях тоже может быть сигналом.

Практически каждый трейдер свято верит, что только выбранный им индикатор даёт правильный сигнал при дивергенции. Естественно, это не так. Дивергенция возникает не слишком часто, на одном индикаторе она наблюдается, а в это же время на другом её нет. Можно посматривать на графики нескольких индикаторов: возможно, на одном из них дивергенция возникнет с заметным опережением разворота на самом графике цены, и этим удастся воспользоваться. Наиболее часто дивергенцию ищут на MACD, RSI, Stochastic, RateofChange.

Особо хочется сказать об индикаторе OBV (балансовый объём). Это кумулятивный (то есть накопительный) индикатор. Если цена закрытия выросла, то последний объём прибавляется к предыдущему значению OBV, при падении цены объём вычитается. Объём принципиально отличается от цены, поэтому можно ожидать, что разворот на графике балансового объёма произойдёт не в одно и то же время с разворотом на ценовом графике. Однако в большинстве случаев движения всё же происходят синхронно.

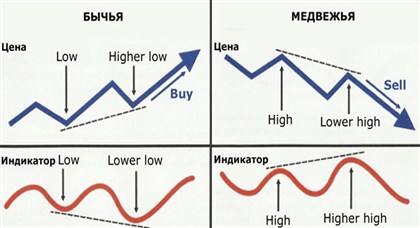

На графиках дивергенция может выглядеть разным образом, поэтому для вариантов придумывают специальные названия.

Если цена растёт, а индикатор падает, то линии тренда на двух графиках расходятся. Такую модель могут назвать или просто дивергенцией, или медвежьей дивергенцией, поскольку она предвещает падение цены.

Если цена падает, а индикатор растёт, то линии тренда сходятся. Такую модель могут назвать либо просто дивергенцией (направления цены и индикатора расходятся), либо бычьей дивергенцией (модель предвещает рост цены), либо даже конвергенцией (линии-то трендов сходятся).

Можно придумать и другие ситуации на графиках (цена растёт, индикатор стоит, или наоборот). Для каждой ситуации можно ввести свой термин. Устоявшихся названий нет, поэтому в разговоре уточняйте, о чём идёт речь.

Теперь посмотрим дивергенцию непосредственно на графиках.

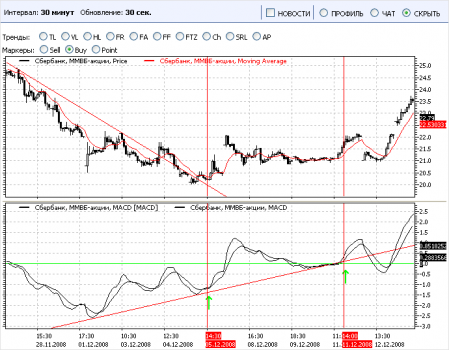

На 30-минутном графике Сбербанка с 28 ноября по 5 декабря цена падала, а на графике индикатора MACD(12,26,9) уже 5 декабря просматривался восходящий тренд. 11 декабря индикатор снова отразился вверх, подтверждая бычий тренд. Цена же в это время стояла на месте. Вертикальные линии и стрелки указывают моменты, когда можно было думать о покупке.

На этом графике видны сразу две ситуации: цена падает, а индикатор растёт (слева); цена стоит в боковике, а индикатор растёт (справа). Обнаружив дивергенцию, трейдеры ведут себя по-разному.

Консервативный трейдер будет ждать дополнительного сигнала на разворот ценового графика, например, пробития скользящего среднего ЕМА(10). Агрессивный трейдер покупает сразу при обнаружении дивергенции. Так, на правом краю графика можно было покупать 10 декабря, когда MACD двигался точно по линии восходящего тренда. На следующем рисунке показан 5-минутный график, на котором дивергенция тоже давала правильный сигнал к покупке. Иногда можно встретить утверждение, что дивергенция работает только на дневных графиках. Я с этим не согласен: на приведённых графиках методика вполне оправдывает себя.

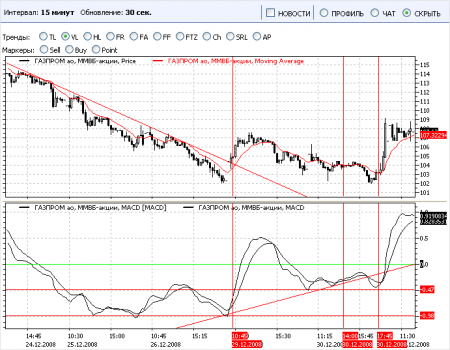

С 25 декабря цена падала, а 30 декабря MACD показал дивергенцию. Стрелкой показан момент, когда можно было планировать покупку. На следующем графике Газпрома видно сразу две дивергенции.

На левом краю цена падает, а индикатор растёт. На правом краю рисунка цена встала в боковик, а индикатор растёт. Более того, дивергенция наблюдалась и 27 ноября: цена стоит, а индикатор падает.

На следующем рисунке показана ситуация на 15-минутном графике Газпрома. На левом краю графика цена падает, а у индикатора чётко просматривается поддержка.

29 декабря цена стала падать, но 30 декабря в 14 часов на индикаторе просматривался восходящий тренд, а в конце сессии у индикатора был виден уровень поддержки. Цена падает, а MACD говорит: «Всё, всё! Падение заканчивается!»

А. Дозоров.

www2.bcs.ru